Por Mtra. Liliam Itzel Pérez Vázquez

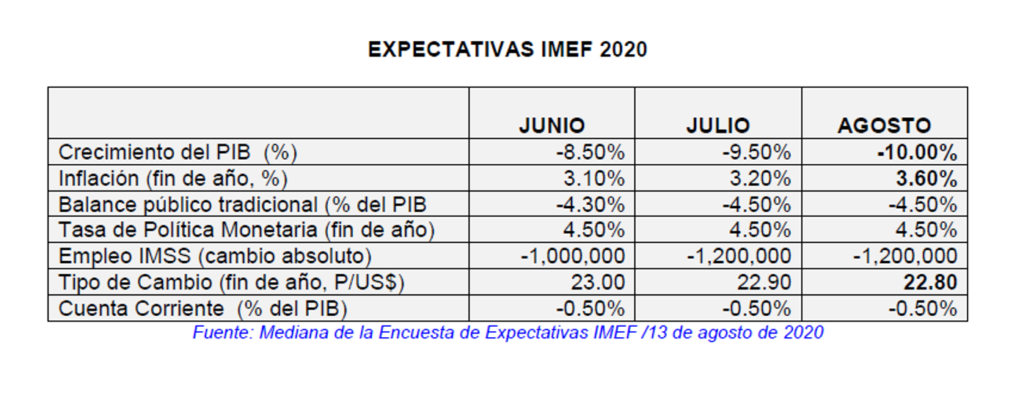

A pesar del aumento de estímulos por parte de los organismos nacionales e internacionales, las expectativas han deteriorado en un panorama con expectativas de crecimiento del -10% en el PIB y un pronóstico de 3.6% en la inflación. Un entorno que sigue siendo altamente incierto.

Mientras el PIB mexicano durante el segundo trimestre del año, mostraba una caída histórica del 18.9% ante los efectos adversos de la pandemia de COVID-19, también sectores como el industrial y el sector servicios registraron sus mayores caídas históricas respecto al trimestre previo al anuncio del confinamiento en -23.6% y -14.5%, respectivamente. Por su parte, las actividades primarias retrocedieron 2.5%, beneficiadas en el margen por su estatus de actividad esencial. Los ingresos presupuestarios cayeron 3.7% en términos reales, con una fuerte contracción de los petroleros (-41.3%) y donde buena parte del incremento de la deuda pública como proporción del PIB se explica por la propia contracción de la producción y por la revaluación de la deuda en dólares. El reporte de finanzas públicas mostró un déficit de $338.7 mil millones en los Requerimientos Financieros del Sector Público en el primer semestre del año.

Por lo anterior y a fin de suavizar la caída de la economía mundial, organismos internacionales como el Fondo Monetario Internacional, estiman que la política fiscal en el mundo ha alcanzado cerca de 12 billones de dólares este año, un estímulo fiscal sin precedentes. La Unión Europea por ejemplo acordó, entre otros varios esfuerzos, un estímulo fiscal no sólo para la ampliación del presupuesto de largo plazo de la Unión Europea que será de 1.7 billones de Euros, sino que también votó a favor de la activación del Fondo de Recuperación Económica por 750,000 millones equivalentes al 6.5% del PIB de la región. Estados Unidos, por su parte, ha decidido extender los beneficios del programa de desempleo. México a través de Banxico continúa con el estímulo monetario a través del recorte de su tasa de referencia, mostrando también una mayor cautela en términos del panorama de la inflación.

Sin duda, el contexto que planteó la pandemia fue un riesgo para la estabilidad macroeconómica del país, la cual habrá que atender para evitar una nueva baja en la calificación de la deuda soberana y, eventualmente, la pérdida del grado de inversión.

Pero la pregunta es, ¿cuáles son los resultados que los organismos nacionales e internacionales esperan como respuesta derivada del aumento del estímulo fiscal, en un contexto de expectativas de continuidad del riesgo de salud?

Inevitablemente los ajustes fiscales afectan la contabilidad previa de una empresa y es posible que el efecto sobre las ganancias contables proporcione incentivos o desincentivos a la inversión. Sin embargo, evidencia sobre la eficiencia de una transferencia fiscal reflejada sobre variables micro y macroeconómicas indica que en los últimos 50 años los incentivos fiscales han sido más grandes que la respuesta de los accionistas en sus decisiones de inversión (Michelle Hanlon y Shane Heitzman, 2010, 146-157). La eficiencia de las transferencias fiscales sobre el crecimiento económico también puede verse desde trabajos como el de Piketty (2014). Este último concluye que el excedente y el ahorro generado por la alta tasa de retorno hace que el capital crezca más rápido que la economía. Estos resultados coinciden con los obtenidos por Hassett y Hubbard (2002); Desai y Goolsbee (2004); Joel Slemrod (2008); Hassett y Newmark (2008); Auerbach y Hassett (2015).

Edgerton (2009) compara la efectividad de las políticas fiscales en el conteo de las ganancias, y encuentra que las políticas que no afectan el conteo de las ganancias (por ejemplo, la depreciación acelerada) son menos efectivas para incentivar la inversión que las que incrementan las utilidades de la contabilidad (por ejemplo, el crédito tributario a la inversión). Otros resultados como los de Hall y Jorgenson (1967) indican que los impuestos corporativos sobre utilidades aumentan el costo de las inversiones, mientras que las exenciones sobre depreciación y crédito o contratación de deuda lo reducen.

Los resultados esperados indican que tanto gobiernos como empresas y hogares deberán mantener la guardia en alto, dado que se esperan riesgos como la debilidad estructural de las finanzas públicas y en el crecimiento del país. Los principales riesgos derivados de la continuidad del riesgo de salud son: un crecimiento económico menor al esperado; un consumo privado deprimido por el incremento en el desempleo y el cierre de empresas; un ingreso extraordinario (Fondo de Estabilización de Ingresos Presupuestarios “FEIP”) frenado por el atraso de pagos por parte de los grandes contribuyentes; sin mencionar que el ambiente político electoral en EUA y el énfasis en el discurso antimexicano en temas de migración y salud.

Sin duda la recuperación de la economía estará vinculada en el corto plazo a las condiciones favorables para la reanudación paulatina de actividades, conforme se reducen las restricciones de distanciamiento sociales; e incluso eventos como el inicio del T-MEC que se espera estimule las cadenas productivas vinculadas a nuestros principales socios comerciales. Banxico continúa con el estímulo monetario, pero se percibe que el ciclo de baja de tasas está próximo a concluir. Ya que según información dada a conocer por el banco central, no se puede descartar que prevalezca una postura aún más cautelosa, sobre todo con los recortes ya acumulados desde que inició del ciclo de bajas hace un año.

Según el IMEF (2020) algunos indicadores mostraron que la caída de la producción si toco fondo, pero ya comenzó la recuperación.